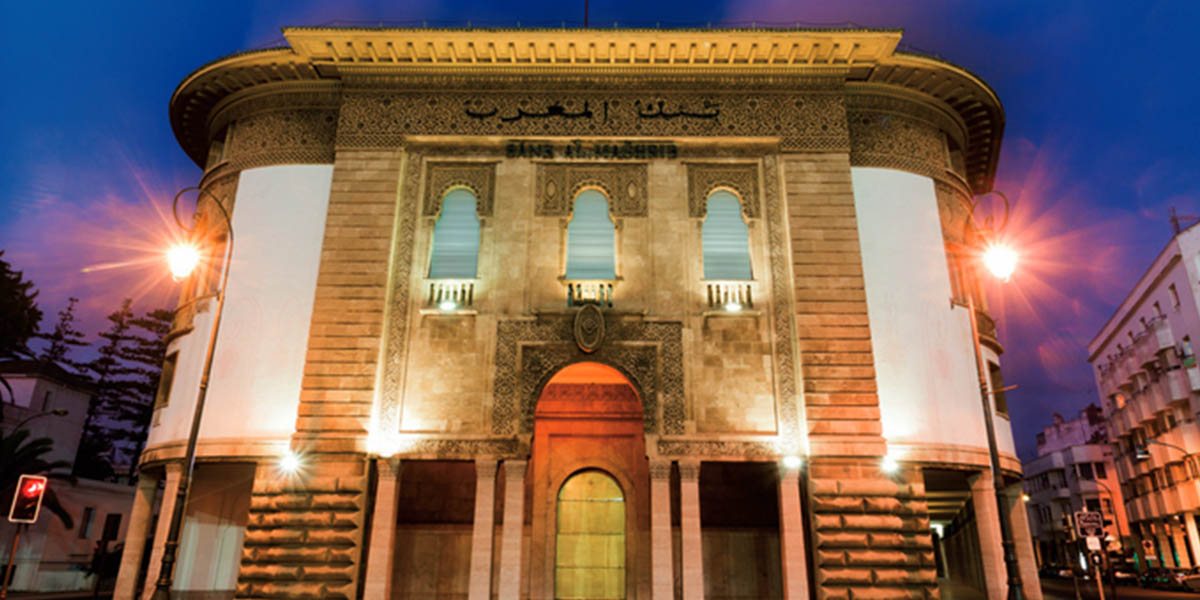

Risque bancaire : la situation est globalement maîtrisée

Le secteur bancaire marocain a fait preuve de résilience en 2023, malgré un contexte économique difficile. Le rapport annuel de Bank Al-Maghrib révèle une progression modérée de l’endettement des ménages, une légère baisse pour les entreprises, et une hausse des créances en souffrance. La liquidité est sous tension, mais la solvabilité reste solide.

Le secteur bancaire marocain a fait preuve de résilience en 2023 face à un environnement économique complexe. Néanmoins, certains indicateurs incitent à la vigilance, notamment en matière de qualité des actifs et de liquidité. Bank Al-Maghrib, dans son rapport annuel sur la supervision bancaire, dresse un panorama détaillé des principaux risques auxquels sont confrontés les établissements de crédit du Royaume.

Une progression modérée de l’endettement des ménages

L’endettement bancaire des ménages marocains a atteint 411,2 milliards de dirhams fin 2023, en hausse de 3,1% sur un an. Cette progression, bien que plus faible qu’en 2022 (+3,4%), témoigne d’une demande de crédit qui reste soutenue de la part des particuliers.

Le poids de cette dette dans le PIB a toutefois diminué de 2 points, pour s’établir à 28%. La structure de cet endettement a légèrement évolué, avec une part croissante du crédit à la consommation (37%, +2 points) au détriment du crédit à l’habitat (63%). Les banques détiennent 82% de cette dette, contre 18% pour les sociétés de financement.

Concernant les crédits à l’habitat, la production a de nouveau reculé en 2023 (-4,2% à 28,2 milliards de dirhams), dans un contexte de baisse des transactions immobilières. Le nombre de bénéficiaires a diminué de 8,1%, tandis que le montant moyen des prêts a progressé à 469.000 dirhams (+19.000 dirhams).

L’encours total des financements à l’habitat s’est établi à 260,7 milliards de dirhams, en hausse modérée de 1,3%. Dans un contexte de remontée des taux, le taux d’intérêt moyen des crédits immobiliers a augmenté de 51 points de base à 4,83%. La part des prêts à taux fixe reste largement majoritaire (92% de l’encours).

Du côté du crédit à la consommation, l’encours a fortement progressé de 6,4% à 150,5 milliards de dirhams. Cette accélération concerne aussi bien les banques (+4,7%) que les sociétés de crédit à la consommation (+8,3%).

Un endettement des entreprises en légère baisse

L’endettement bancaire des entreprises non financières s’est contracté de 2,5% en 2023, à 614,3 milliards de dirhams. Ce recul s’explique notamment par une baisse des besoins de trésorerie des entreprises par rapport à 2022, année marquée par la forte hausse des prix de l’énergie et des matières premières. Rapporté au PIB, cet endettement représente 42%, en baisse de 3 points.

Les crédits accordés par les banques aux entreprises ont diminué de 2,5%, avec une baisse de 1,1% pour les entreprises privées mais une forte hausse de 31,6% pour les entreprises publiques. Les financements octroyés par les sociétés de financement ont également reculé de 2,8%.

La part des crédits aux TPME a légèrement diminué, passant de 41% à 40% du total des crédits aux entreprises. Cette baisse reflète notamment l’amortissement progressif des prêts garantis par l’État accordés pendant la crise de la covid-19.

Une hausse des créances en souffrance à surveiller

L’encours des créances en souffrance a progressé de 6,7% en 2023 pour atteindre 94,8 milliards de dirhams. Le taux de sinistralité s’établit ainsi à 8,5%, en légère hausse. Cette évolution mérite une attention particulière car elle pourrait traduire une dégradation de la qualité des actifs bancaires.

Pour les ménages, les créances en souffrance ont augmenté de 6,5% à 41,8 milliards de dirhams, soit un taux de risque de 10,2%. Ce taux atteint 8,5% pour le crédit à l’habitat et 13% pour le crédit à la consommation. Concernant les entreprises non financières, l’encours des créances douteuses a progressé de 6,9% à 69,7 milliards de dirhams, pour un taux de risque de 11,3% (+0,4 point).

Certains secteurs sont particulièrement touchés, comme l’industrie (15,7% de créances en souffrance), le BTP (14,1%) ou encore le commerce (14,7%). Face à cette hausse des créances douteuses, les banques ont augmenté leurs provisions de 5,3%. Le taux de couverture global s’établit à 67%, en baisse d’un point sur un an. Les établissements ont également constitué 13,9 milliards de dirhams de provisions à caractère général pour couvrir les créances sensibles.

Une liquidité bancaire sous tension

Le besoin de liquidité du système bancaire s’est accentué en 2023, dans un contexte de hausse de la circulation fiduciaire. Bank Al-Maghrib a ainsi dû augmenter le volume de ses interventions à 96,8 milliards de dirhams en moyenne hebdomadaire, contre 93,3 milliards en 2022. Les banques ont également eu davantage recours au marché des repos, avec une position nette prêteuse de 33,9 milliards de dirhams, en hausse de 9,1 milliards.

Elles ont par ailleurs accru leurs émissions de titres de créance de 4,3%, en privilégiant les maturités courtes. Le coefficient d’emploi des banques conventionnelles a augmenté d’un point à 95%, reflétant une progression des crédits (+4,8%) supérieure à celle des dépôts (+3,4%). Les actifs liquides et réalisables ont diminué de 5,4% à 255,4 milliards de dirhams, ne représentant plus que 14,6% du total des emplois (-1,5 point). Malgré ces tensions, le coefficient de Liquidité à court terme (LCR) reste largement supérieur au minimum réglementaire, s’établissant en moyenne à 150% pour les banques conventionnelles.

Une solvabilité solide mais en léger recul

Les fonds propres prudentiels des banques conventionnelles ont progressé de 3,4% en 2023 pour atteindre 180 milliards de dirhams. La qualité de ces fonds propres s’est améliorée, avec une part croissante des fonds propres de catégorie 1 (83% du total). Le ratio de solvabilité moyen s’est établi à 15,5%, en très légère baisse par rapport à 2022 (15,6%) mais toujours nettement au-dessus du minimum réglementaire de 12%. Le ratio de fonds propres de base «Core Tier 1» ressort à 11,2%, pour un minimum de 8%.

Sur base consolidée, intégrant les activités des filiales à l’étranger, le ratio de solvabilité moyen des groupes bancaires s’élève à 13,5%, en hausse de 0,1 point. Le ratio de levier, qui rapporte les fonds propres de catégorie 1 au total des expositions, s’est amélioré à 7,98% contre 7,41% en 2022, reflétant un recours limité à l’effet de levier par les banques marocaines.

Un risque de taux d’intérêt à surveiller

Dans un contexte de remontée des taux directeurs, Bank Al-Maghrib accorde une attention particulière au risque de taux d’intérêt du portefeuille bancaire. Les stress tests réglementaires montrent qu’un choc de taux à la hausse de 200 points de base induirait une baisse moyenne de la marge nette d’intérêt à court terme de 3,59% pour les banques exposées, contre 2,76% en 2022.

Concernant l’impact sur la valeur économique des fonds propres, la perte maximale moyenne ressort à -7,87% fin 2023, en amélioration par rapport à 2022 (-8,39%) et toujours en-deçà du seuil réglementaire de 15%. L’analyse de BAM montre que le secteur bancaire marocain a fait preuve de résilience en 2023, conservant des fondamentaux solides malgré un environnement économique complexe. La solvabilité reste à un niveau confortable et la liquidité, bien que sous tension, demeure satisfaisante.

Néanmoins, certains points de vigilance émergent, en particulier la hausse des créances en souffrance et les tensions sur la liquidité. L’évolution de l’endettement des ménages et des entreprises mérite également une attention soutenue dans un contexte de remontée des taux d’intérêt.

Mehdi Idrissi / Les Inspirations ÉCO