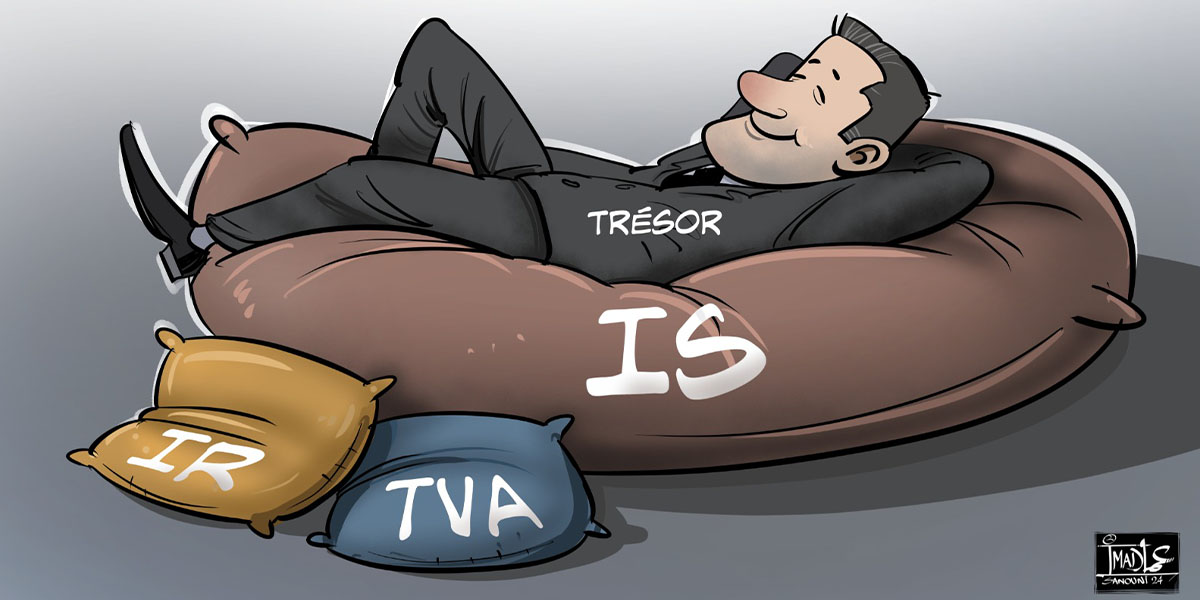

Recettes fiscales : pourquoi l’IS est l’impôt le plus fiable pour le Trésor

Depuis 2023, l’impôt sur les sociétés tient le rang de première rentrée de recettes du budget de l’État. Quelle que soit la conjoncture, son rendement est, au pire, en phase avec les prévisions du ministère des Finances. Quant à l’IR et la TVA, la mesure de retenue à la source ainsi que les contrôles resserrent l’étau sur l’évasion et ceux qui sont tentés par la fraude. Les prévisions de recettes ne laissent aucun doute.

Des trois taxes qui forment la colonne vertébrale du système fiscal, l’IS (impôt sur les sociétés), avec près de 60 milliards de dirhams attendus cette année et 73 milliards en 2025, est le plus prévisible. Entendez celui dont les projections de recettes ne changent pas de trajectoire, voire dépassent les hypothèses du ministère des Finances. Depuis dix ans, son rendement n’est jamais descendu au-dessous de 55 milliards de dirhams, excepté l’année de la crise covid. À fin octobre 2024, les rentrées de l’IS étaient au-dessus de 97% des prévisions.

Premier pourvoyeur du Trésor

L’IS est aussi la taxe à la croissance la plus rapide du rendement et à l’élasticité la plus élevée par rapport à l’activité économique. Depuis 2023, cet impôt tient le rang de premier pourvoyeur de ressources au Trésor. Selon les projections de la DGI, l’impôt sur les sociétés rapporterait 77,4 milliards de dirhams (MMDH) en 2026 et 81,6 milliards l’année suivante ! Rien d’étonnant que cette taxe serve de vitrine à la réforme fiscale et d’argument de vente auprès des investisseurs. La baisse substantielle des tarifs est un effort de convergence et de rattrapage par rapport à la moyenne appliquée par les principaux partenaires et la concurrence du Royaume.

L’Espagne, à côté, applique un taux d’IS de 26%, et impose moins lourdement son secteur financier que le Maroc. Les banques, les sociétés d’assurance et de gestion de l’épargne y sont imposées à 30% sur le résultat. Côté marocain, les banques, assurances, sociétés de financement, Bank Al-Maghrib et la CDG passeront à 40% en 2026. Mais il reste un caillou dans la chaussure des grandes entreprises, les 150 sociétés qui réalisent plus ou moins 100 millions de dirhams de bénéfice imposable. L’effort sera encore plus concentré sur ce noyau avec l’augmentation du taux de l’IS à 35% en plus de la contribution sociale de solidarité (CSS) dont le maintien reste au travers de la gorge des opérateurs économiques.

L’IR, ressource sûre

Malgré l’existence d’icebergs et de nombreux «faux forfaitaires» dans son assiette-cible, l’IR (l’impôt sur le revenu) reste une source d’argent sûre pour l’État. En 2024, il devrait rapporter 52,7 milliards de dirhams et près de 61 milliards l’année prochaine. Pour le contribuable lambda, notamment des milliers de salariés, l’incidence de la réforme de l’IR qu’ils verront sur leur bulletin de paie de janvier prochain est la plus visible. La réduction du taux marginal supérieur du barème de 38 à 37% et le relèvement de la tranche non-imposable à 40.000 dirhams ne devraient pas bousculer le budget de l’État.

Selon les simulations de la DGI, ce réaménagement se traduira par une moins-value immédiate de 5,2 MMDH en 2025 au budget, mais elle serait progressivement compensée par l’élargissement de l’assiette. «L’incidence des revalorisations salariales des fonctionnaires sur l’assiette devrait largement compenser ce manque à gagner», assure le ministère des Finances. Cette réforme de l’IR réduit à 20% la part des contribuables (touchés dans le barème) qui contribuent à cet impôt, soit 8,6 points de pourcentage en moins.

La CPU, l’arme ultime contre l’informel

L’un des chantiers en cours au fisc est d’aller toucher ceux qui se mettent en marge de l’IR. Depuis 2021, les 400.000 contribuables qui relevaient du régime forfaitaire sont censés avoir basculé vers la contribution professionnelle unique (CPU). Ce sont des milliers de petits commerçants, artisans, épiciers, mais aussi quelques faux forfaitaires qui, avec plus ou moins l’aide de leur conseil, «s’arrangent» avec les seuils afin de rester toujours du «bon côté».

La CPU était conçue comme un moyen de lutte contre l’informel. L’idée était d’aménager un prélèvement unique regroupant tous les impôts auxquels sont soumis les forfaitaires exerçant des activités à faible revenu en plus d’une cotisation à l’assurance maladie. Ainsi la CPU englobe l’impôt sur le revenu, la taxe professionnelle et la taxe des services communaux et un complément de droits au titre de l’AMO.

Pour les concepteurs de cette flat-tax, l’AMO devrait servir de produit d’appel inoculant progressivement le civisme fiscal aux contribuables au forfait. Mais les premières tendances ne correspondent pas à cette prédiction. Sur une population de 400.000 contribuables inscrits au forfait à l’IR en 2019, il ne reste plus que 150.000 aujourd’hui avec l’espoir que les autres se sont inscrits au régime net réel ou simplifié. L’éligibilité au régime de la Contribution professionnelle unique (CPU) est assortie de plusieurs conditions.

Ainsi, le montant du chiffre d’affaires annuel TTC réalisé ne doit pas dépasser TVA comprise, les limites suivantes : 2 millions de dirhams, pour les activités commerciales, industrielles et artisanales et 500.000 dirhams, pour les prestataires de services. Deux, l’adhésion à l’assurance maladie obligatoire de base.

La facturation électronique au secours de la TVA

Le rendement de la TVA est, lui, porté par les importations, notamment des produits pétroliers. Sur les 88 milliards de dirhams rapportés en 2023, moins de la moitié (35,57 MMDH) provenait de l’assiette intérieure. Cette année, le Trésor espère engranger 57,5 milliards à l’import et 29,4 milliards à l’intérieur. Le gouvernement est décidé à en finir avec cette «anomalie», en plus de l’élagage des niches (14 en moins prévues cette année).

Contre la fraude, les pouvoirs publics ont dégainé la retenue à la source en vigueur depuis le 1er juillet, combinée à la responsabilité personnelle du dirigeant en cas de non-versement de la TVA collectée.

«Nous avons fait en sorte de rendre la fraude plus difficile et plus coûteuse pour ceux qui seraient tentés», décrypte un responsable à la DGI qui confirme l’impact de ce dispositif de dissuasion sur les rentrées d’impôt.

Si les recettes de la TVA ont enregistré une croissance à deux chiffres, cela tient en partie à la guerre déclarée aux marchands des fausses factures estimées à 40 milliards de DH, soit 8 MMDH de TVA qui échappent au Trésor. Mais l’instauration de la facture électronique risque de boucher ce canal historique de la fraude à la TVA.

Abashi Shamamba / Les Inspirations ÉCO