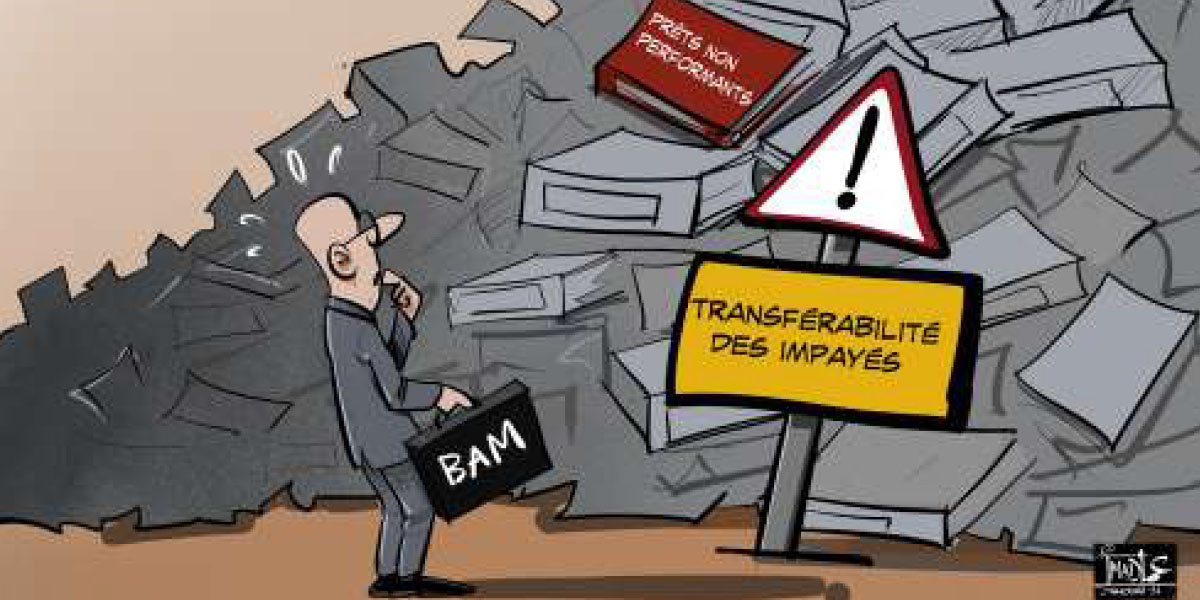

Prêts non performants : la transférabilité des impayés, un caillou dans la chaussure de… BAM

L’instauration d’un marché secondaire des créances en souffrance se heurte à des obstacles juridiques qui freinent la transférabilité des prêts non performants (PNP). Inadéquation du cadre civil, formalités administratives onéreuses et restrictions liées à l’investissement figurent parmi les principaux freins identifiés.

Un entrepôt déserté, des machines figées dans un chantier à l’arrêt, et une pile de factures impayées. Tel fut le sort d’une entreprise vacillante, achevée par la crise pandémique et dont les dirigeants ont été contraints de déposer le bilan. Un cas parmi tant d’autres, qui symbolise ces milliards de dirhams immobilisés dans des actifs toxiques, échoués dans les bilans bancaires, sans possibilité de recouvrement ni de cession.

Selon Bank Al Maghrib, l’encours des créances en souffrance des entreprises et des ménages, comptabilisées par les banques, a plus que doublé en dix ans pour dépasser les 98 milliards de dirhams, ce qui représente 8,6% du total des crédits des banques, soit presque 7% du PIB ! Une situation susceptible de se détériorer, selon Abderrahim Bouazza, directeur général de Bank Al-Maghrib, qui avertit à l’éventualité que «les chocs économiques successifs de ces dernières années, dont les impacts ne se reflètent pas encore pleinement dans les bilans, risquent d’alourdir davantage cet encours». Les banquiers, en bons premiers de cordée, trinquent. Le poids de ces actifs engendrent des coûts de gestion élevés, et immobilisent des fonds propres exigés par la réglementation sur la solvabilité, en plus de peser, in fine, sur la liquidité.

En effet, «les besoins moyens de liquidité des banques atteignent environ 120 milliards de dirhams», à en croire le DG de BAM. Un déficit comblé en définitive par la banque centrale, et qui pourrait être allégé à l’avenir, à condition que le marché secondaire des créances en souffrance tienne toutes ses promesses.

Série d’obstacles

C’est là l’une des principales raisons ayant motivé l’instauration de ce dispositif dédié à la revalorisation des actifs bancaires en déshérence. Mais à ce stade, le projet se heurte à une série d’obstacles juridiques qui touchent à la transférabilité des prêts non performants (PNP). L’inadéquation du cadre civil, les formalités administratives coûteuses et les restrictions liées à l’investissement étranger figurent parmi les principaux freins identifiés.

En effet, en vertu du Dahir des obligations et des contrats, la cession d’une créance requiert l’assentiment du débiteur, une exception «marocaine» qui complexifie le processus. Autre frein soulevé, l’obligation de recourir à des formalités, comme la signification par huissier ou la modification des hypothèques, ce qui alourdit davantage le transfert de ces actifs.

Enfin, les contraintes imposées aux investisseurs étrangers, notamment les autorisations de l’Office des changes pour rapatrier les fonds collectés, constituent un obstacle supplémentaire à l’essor de ce marché, ce qui est aussi de nature à limiter la capacité des banques à céder leurs portefeuilles de créances détériorées. C’est précisément pour remédier à ces écueils que la conférence, co-organisée le 28 novembre à Casablanca par Bank Al-Maghrib et la Société financière internationale (SFI) filiale du Groupe de la Banque mondiale, a été consacrée à la thématique «Catalyser le marché secondaire des créances en souffrance», en présence de nombreux experts. Ambition affichée : poser les jalons d’un cadre juridique et opérationnel en vue de fluidifier la cession des actifs compromis. En levant les barrières administratives et légales, la réforme en cours espère libérer les banques de ce fardeau, attirer des investisseurs spécialisés et renforcer, in fine, la résilience du système financier.

Freins fiscaux et opérationnels

La question de la transférabilité des prêts non performants (PNP) reste au cœur des préoccupations pour l’émergence d’un marché secondaire efficace. Ces créances, qui constituent près de 8,5% des crédits bancaires au Maroc, sont majoritairement classées comme «compromises», formulée autrement, non recouvrées depuis plus de 12 mois. Deux mécanismes sont envisagés pour leur transfert, à savoir la titrisation et la cession directe. Si la première offre des garanties de structuration, elle demeure coûteuse, avec des frais équivalant à 3% de la valeur du portefeuille concerné, selon une étude récente de la Banque mondiale.

En revanche, la cession directe apparaît comme une alternative plus agile et moins onéreuse, particulièrement adaptée aux petits investisseurs. Toutefois, son déploiement requiert des ajustements juridiques, fiscaux et opérationnels, d’après Nabil Badr, directeur adjoint de la direction de la supervision bancaire à Bank Al-Maghrib. Parmi les freins identifiés, l’inadéquation du cadre légal marocain demeure un obstacle majeur.

Actuellement, le consentement des débiteurs est requis pour la cession des créances, une contrainte que le projet de réforme vise à lever. «Lever cette contrainte est indispensable pour fluidifier le transfert des créances et créer un marché secondaire efficient», estime Nabil Badr.

En outre, la clarification des critères fiscaux, notamment la déductibilité des pertes et des provisions, s’avère essentielle pour attirer des investisseurs et garantir la viabilité du système. Dans cette perspective, harmoniser les données bancaires et les normes d’évaluation apparaît crucial pour valoriser les portefeuilles cédés. Ce chantier, couplé à un cadre prudentiel robuste et à une meilleure transparence, pourrait réduire significativement le fardeau des créances compromises sur les bilans bancaires, tout en créant des opportunités pour les acteurs locaux et étrangers.

L’expérience européenne

Une telle ambition trouve des échos dans les expériences internationales où des solutions similaires ont permis de juguler des crises systémiques. L’exemple européen, en particulier, démontre comment des dispositifs bien structurés peuvent transformer un fardeau bancaire en levier de stabilisation macro-financière.

En réponse à la crise grecque de 2014, où les créances compromises dépassaient les 1.000 milliards d’euros (soit 8% des prêts bancaires) des solutions axées sur le marché ont permis de rétablir une certaine stabilité financière.

Cette crise, aggravée par des structures économiques fragiles en Italie et des bulles immobilières en Irlande et en Espagne, illustre à quel point les actifs toxiques peuvent paralyser les bilans bancaires, et de compromettre, in fine, l’ensemble de l’économie du Vieux continent.

«Les créances en souffrance ne posent pas seulement un problème aux banques ; elles entravent également la transmission monétaire et pèsent sur l’économie réelle, ralentissant ainsi la reprise économique», analyse Maciej Grodzicki, conseiller en risques systémiques à la Banque centrale européenne (BCE).

Pour surmonter cet épisode douloureux, l’Europe a déployé une stratégie structurée autour de mesures complémentaires. En premier lieu, le renforcement de la transparence des données a été au cœur de l’action européenne. Des modèles standardisés, adoptés en 2017 par l’Autorité bancaire européenne, ont imposé des exigences précises aux banques pour fournir des informations détaillées sur leurs portefeuilles de créances. Ces modèles, bien que complexes, ont permis de réduire l’asymétrie d’information entre banques et investisseurs, facilitant ainsi les transactions.

«Nous poursuivons ses efforts en vue de la création éventuelle d’un hub numérique centralisé pour consolider les données sur les débiteurs non performants», souligne Grodzicki.

Parallèlement, la BCE a introduit des directives pour prévenir la réapparition de ces créances. Parmi elles figurent l’obligation pour les banques de soumettre des stratégies de résolution, la séparation des unités commerciales et des départements de gestion des créances, ou encore l’établissement des règles strictes de provisionnement.

L’Europe a investi également dans le développement d’un écosystème de services spécialisés, notamment des entités dédiées à la gestion des portefeuilles et des experts en restructuration d’entreprises, tout en veillant à préserver les droits des emprunteurs.

Cette approche intégrée a permis de transformer une crise systémique en une opportunité en vue de renforcer la résilience financière. Résultat : plus de 500 milliards d’euros de créances ont été vendus en huit ans, permettant de réduire les créances en souffrance à 350 milliards d’euros en 2022.

«Les solutions basées sur le marché ont non seulement débloqué du capital, mais elles ont aussi permis aux banques de se désengager de la gestion opérationnelle des prêts non productifs et de recentrer leurs efforts sur l’économie réelle», affirme Grodzicki.

L’expérience européenne démontre que la gestion d’actifs non productifs peut devenir un levier de résilience financière, une voie que le Maroc s’apprête à explorer.

Selon Nabil Badr, le cadre légal du marché secondaire serait en cours d’adoption au Secrétariat général du gouvernement. Fruit d’une approche collégiale, ce projet semble prêt à franchir une étape décisive vers sa mise en œuvre.

Abderrahim Bouazza

Directeur général de Bank Al-Maghrib.

«La cession des créances en souffrance n’est pas seulement une mesure technique, c’est un levier stratégique pour renforcer la résilience du secteur bancaire, en allégeant les bilans et en libérant des ressources pour une économie en quête de dynamisme.»

Une nouvelle classe d’investisseurs pour revaloriser les créances irrécouvrables

L’instauration du marché secondaire des créances en souffrance s’accompagne de l’arrivée d’une nouvelle catégorie d’investisseurs spécialisés. Leur rôle sera de reprendre ces créances, désormais mieux valorisées grâce au cadre juridique en préparation, conçu pour simplifier leur transfert.

En rachetant ces créances, ces acteurs offriront aux banques l’opportunité d’assainir leurs bilans tout en renforçant leur capacité de financement.

«Ce mécanisme ouvre la voie à une gestion plus agile et efficiente des créances, tout en consolidant la résilience du secteur bancaire», fait valoir Abderrahim Bouazza, directeur général de Bank Al-Maghrib.

En s’appuyant sur un cadre législatif en cours de finalisation, la réforme en cours de finalisation ambitionne de lever les derniers freins opérationnels, tels que les contraintes administratives et fiscales, pour fluidifier les cessions de créances. Une dynamique qui entend transformer le traitement des créances irrécouvrables.

Ayoub Ibnoulfassih / Les Inspirations ÉCO