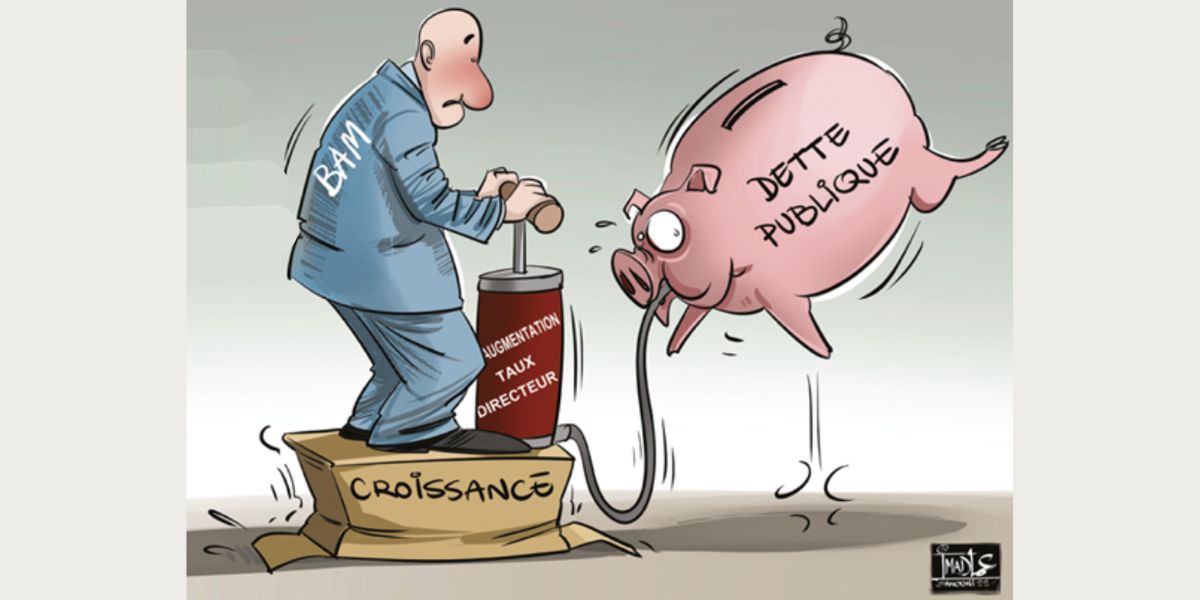

Politique monétaire : ceux qui seraient les plus impactés par une remontée du taux directeur

Le discours des banquiers centraux sur l’inflation a beaucoup évolué au cours des derniers mois. Sur la table du conseil de Bank Al-Maghrib du 21 juin prochain, il y aura d’autres paramètres, dont la croissance ou encore l’endettement du Trésor, dont il faudra tenir compte. Depuis fin 2019, l’encours de la dette du Trésor a augmenté de 158 MMDH pour culminer à 906 MMDH à fin avril. Au-delà de ralentir la croissance, un éventuel relèvement du taux directeur pourrait alourdir la dette du Trésor.

La décision que vont prendre les neuf membres du conseil de Bank Al-Maghrib, le 21 juin prochain, est l’une des plus attendue dans le milieu financier. L’inflation qui se retrouve hors des limites acceptables met la banque centrale dans une position délicate.

Pour rester fidèle à son mandat, un relèvement du taux serait la réponse traditionnelle, surtout si elle considère que le choc sera durable. Ses nouvelles prévisions en matière d’inflation seront donc très scrutées. Mais il y a plusieurs autres paramètres sur la table, dont la croissance ou encore l’endettement du Trésor. Malgré le rebond vif de l’économie en 2021, elle est toujours en convalescence, et n’est peut être pas encore en mesure de supporter un relèvement des taux d’intérêt. *

Cette éventualité alourdirait, par ailleurs, l’endettement du Trésor. L’encours a significativement augmenté ces dernières années en raison des mesures de soutien déployées face à la pandémie du coronavirus. Depuis fin 2019, il a gonflé de 158 MMDH pour culminer à 906 MMDH à fin avril. La dette intérieure représente 77%, soit 697 MMDH.

Avec la guerre en Ukraine dont personne ne connait l’issue, les finances publiques se retrouvent encore sous forte pression. Pour le Trésor, il vaut mieux que les taux d’intérêt restent bas pour continuer à financer ses besoins à moindre coût, d’autant plus que les conditions se sont nettement resserrées à l’international.

Le Trésor, l’un des principaux bénéficiaires de la politique monétaire accommodante

Si Bank Al-Maghrib venait à augmenter le taux directeur cette année -ce n’est pas le scénario central de plusieurs analystes mais cette option n’est pas non plus totalement écartée (tout dépendra de la prévision d’inflation)- ce serait une première depuis juin 2008.

Depuis, le taux directeur a baissé de 200 points de base passant de 3,50% à 1,50% actuellement. Le Trésor en est l’un des principaux bénéficiaires. Entre 2013 et 2021, les taux obligataires primaires ont décroché de 285 points de base en moyenne. Les taux souverains courts sont les plus sensibles à la manipulation du taux directeur. Les taux longs, eux, sont davantage influencés par la situation des finances publiques ou encore les anticipations d’inflation.

La détente des conditions de financement du Trésor, ces dernières années, tient donc en partie à l’amélioration des finances publiques après le dérapage de 2012 où le déficit budgétaire s’était creusé à plus de 7% du PIB. En outre, l’inflation a été de 1,2% en moyenne au cours des dix dernières années, dont un pic à 1,9%.

Les crédits à l’économie et la Bourse plus sensibles à un choc de politique monétaire

Selon les simulations effectuées par des chercheurs de la banque centrale[1], une hausse du taux interbancaire a un impact négatif de 0,2% sur la croissance du PIB réel le cinquième trimestre qui suit le choc. En revanche, les effets sur l’inflation sont immédiats.

Celle-ci enregistre une baisse comprise entre 0,1 et 0,2% les six premiers trimestres suivant le choc. Ils disparaissent totalement au bout du 12e trimestre, relèvent les experts. Par contre, les effets d’un choc de politique monétaire sont plus marqués sur les crédits à l’économie et la Bourse.

Dans les économies émergentes ou en développement, la propagation est mitigée, voire très faible, alors que les effets sont significatifs et les délais de transmission au PIB et à l’inflation bien plus courts dans les pays développés. Les résultats de l’étude suggèrent que le Maroc se positionne à la frontière des deux groupes d’économies.

[1] Analyse des canaux de transmission de la politique monétaire au Maroc, par Hicham Bennouna, Kamal Lahlou et Anas Mossadak

F.Fa / Les Inspirations ÉCO