Recours fiscal : les nouveaux garde-fous contre les abus

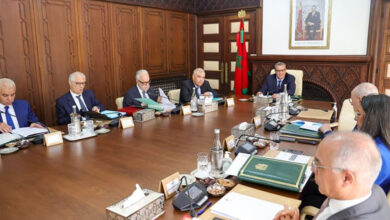

Plusieurs mesures seront mises en œuvre durant le prochain exercice budgétaire en vue de renforcer les garanties des contribuables et de revaloriser les missions des instances de recours fiscal.

La loi-cadre sur la réforme du système fiscal sera déployée de manière significative durant l’année 2022, notamment pour ce qui est du volet relatif à l’amélioration des modalités de recours fiscal. En effet, plusieurs mesures, validées par l’Exécutif, seront examinées par les Parlementaires des deux Chambres à l’occasion de l’examen de la loi de Finances 2022. Le principal objectif étant le réaménagement de la composition de la Commission nationale du recours fiscal (CNRF). Le schéma de restructuration de la commission s’appuie, en premier lieu, sur la représentation des contribuables au sein de cette instance par des experts-comptables ou des comptables agréés, ainsi que la fixation à trois ans, renouvelable une seule fois, de la durée pendant laquelle les membres représentant l’administration peuvent siéger au sein de la CNRF.

Pour assurer une défense effective des droits des contribuables au sein de cette instance, le mandat de leurs représentants sera prorogé jusqu’à la désignation de nouveaux mandataires, de même que les cas d’incompatibilité seront élargis pour couvrir l’ensemble des membres de la commission ayant déjà eu à connaître le litige, selon ce qui est prévu par ce nouveau dispositif. «Les mesures relatives aux procédures et aux commissions de recours fiscal s’inscrivent dans le cadre de la mise en œuvre des objectifs de la loi-cadre, de manière à assurer la sécurité juridique des contribuables et à instaurer un régime fiscal simple et transparent», est-il précisé, dans ce sens.

Au niveau régional, le principal changement qui sera opéré consiste en la mise en place de Commissions régionales de recours fiscal (CRRF), et le réaménagement des Commissions locales de taxation. Les recours adressés à ces Commissions régionales se rapportent, essentiellement, aux problématiques de vérification de la comptabilité des contribuables dont le chiffre d’affaires déclaré est inférieur à 10 MDH, ainsi qu’à la vérification des montants déclarés au titre des profits des capitaux mobiliers. En plus de ces missions de base, les CRRF devront «partager les compétences avec la commission locale de taxation (CLT), telles que prévues par l’article 225 du Code général des impôts pour mieux encadrer les recours fiscaux et aller dans le sens de la spécialisation, au lieu d’une compétence globale portant sur tout type de litige», indique le dispositif projeté.

C’est dans cette optique qu’une liste limitative sera établie en matière de compétences des Commissions locales de taxation, englobant les revenus professionnels ou fonciers et les droits de timbre et d’enregistrement. Ces commissions devront aussi renforcer la présence des représentants des contribuables, notamment concernant le choix des notaires et des Adouls au sein de ces instances locales de résolution des litiges fiscaux. Parmi les changements envisagés, se trouve la prorogation du mandat des représentants sortants pour ne pas provoquer un vide nuisible aux intérêts des contribuables. À souligner que les commissions régionales de recours fiscal verront leur composition changer, avec la désignation d’un magistrat président et de 4 autres représentants, à part égales, entre l’administration fiscale et les contribuables.

Les principales garanties contres les abus

L’une des principales exigences imposées par la mise en œuvre de la loi-cadre sur la réforme fiscale réside dans la responsabilisation de la hiérarchie en matière de notification des redressements. Il s’agit de mettre en place de nouvelles procédures visant à améliorer la qualité des notifications «et de responsabiliser les différents échelons hiérarchiques dans la notification des nouvelles bases rectifiées, dans le cadre des procédures de rectification des bases d’imposition», indique la feuille de route qui a été finalisée. Dans le même registre, un changement de terminologie est proposé au niveau des articles du Code général des impôts en vue de remplacer le terme «Inspecteur», par «Administration», pour la procédure de vérification de la comptabilité. Pour le dispositif du débat oral et contradictoire, et jusqu’à présent, l’échange, déjà institué par la loi de Finances 2020 concernant les rectifications que l’administration envisage d’apporter à la déclaration fiscale, s’opère après la clôture de la vérification et préalablement à l’envoi de la première lettre de notification des redressements envisagés. «Dans la pratique, ces échanges se heurtent à certaines difficultés vu que la vérification est clôturée et que l’inspecteur ne peut plus revenir à l’entreprise pour vérifier les nouveaux éléments invoqués», constate la feuille de route qui a été finalisée et qui propose, en vue de remédier à cette situation, «de tenir l’échange oral et contradictoire avant la clôture de la vérification».

Younes Bennajah / Les Inspirations ÉCO