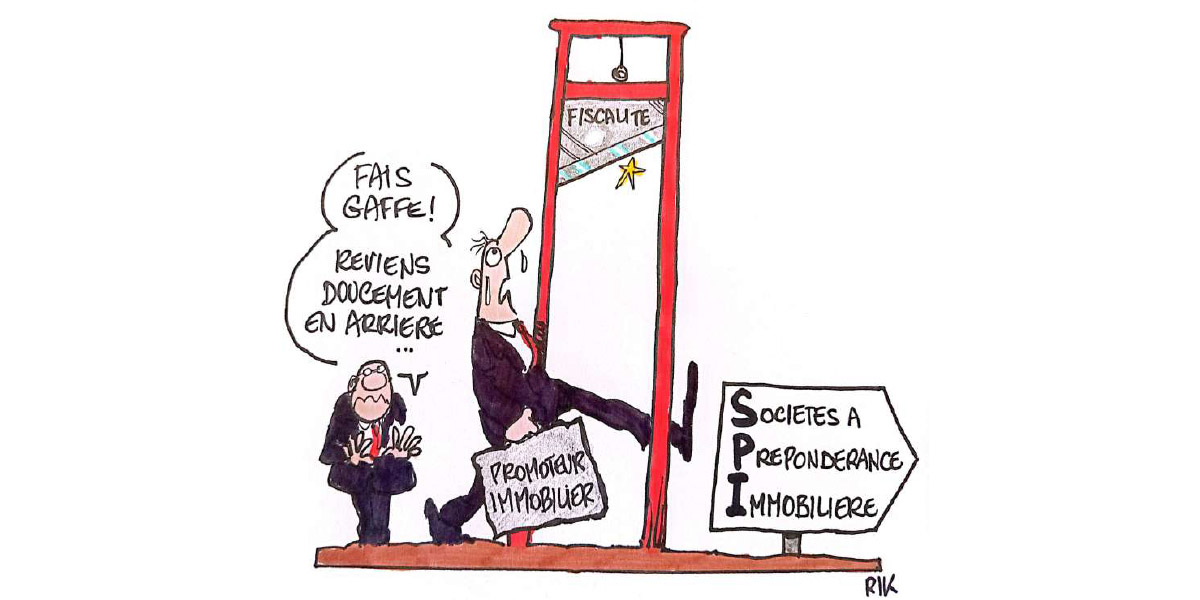

Impôts : promoteurs immobiliers, les stocks pèsent désormais sur votre statut fiscal !

Les immeubles en stock des promoteurs sont désormais inclus dans le calcul du seuil des 50% pour le statut SPI, selon une réponse officielle de la DGI datée d’avril 2025. Cette clarification impose une révision des stratégies comptables et juridiques aux promoteurs immobiliers marocains. Détails…

La Direction générale des impôts (DGI) a tranché : les stocks immobiliers comptabilisés à l’actif brut déterminent le statut des sociétés à prépondérance immobilière (SPI), conformément à l’article 61-II du Code général des impôts (CGI).

En effet, la DGI a récemment apporté une précision cruciale concernant la définition de ces sociétés dans le cadre de l’article 61-II dudit code, en réponse à une demande de clarification d’un cabinet juridique.

Cette réponse, datée du 21 avril 2025, tranche un débat récurrent dans le secteur immobilier marocain : les immeubles comptabilisés en stock par les promoteurs immobiliers doivent-ils être exclus du calcul des actifs déterminant le statut de SPI ? L’analyse de cette décision révèle des implications majeures pour les acteurs économiques, tant sur le plan fiscal qu’opérationnel.

Rappel des dispositions de l’article 61-II

L’article 61-II du Code général des impôts (CGI) établit un critère objectif pour qualifier une société de «société à prépondérance immobilière» (SPI) : celle-ci doit avoir un actif brut composé à 50% ou plus d’immeubles ou de titres de sociétés immobilières, évalué à l’ouverture de l’exercice concerné.

Toutefois, cette définition exclut explicitement les immeubles «affectés à la propre exploitation» de la société, c’est-à-dire ceux utilisés pour ses activités industrielles, commerciales, artisanales, agricoles, libérales ou pour le logement de son personnel. La question soulevée par le cabinet El Maguiri & Associés portait sur le traitement des immeubles comptabilisés en stock par les promoteurs immobiliers, destinés à la revente.

La DGI répond sans équivoque : ces immeubles, bien que considérés comme des actifs d’exploitation, ne peuvent pas être exclus du calcul des 50%. La formulation employée, – «Les immeubles constituant le stock des sociétés de promotion immobilière sont pris en considération pour la détermination de la fraction de 50% précitée» –, invalide toute interprétation extensive de l’exclusion prévue par la loi.

Ainsi, même si ces biens sont temporaires et voués à la vente, leur nature transitoire ne suffit pas à les assimiler aux immeubles «affectés de manière permanente» à l’exploitation, ce qui les maintient dans le périmètre d’évaluation du statut de SPI.

Une distinction clé entre «stock» et «affectation permanente»

La réponse de la DGI opère une distinction juridique essentielle entre les immeubles «stockés» et ceux «affectés à l’exploitation permanente», fondée sur une interprétation stricte de l’article 61-II. Les premiers, comptabilisés en stock par les promoteurs, sont par définition des actifs circulants destinés à être vendus dans le cadre de l’activité courante, tandis que les seconds sont des actifs fixes intégrés durablement au processus productif (bureaux, usines, etc.).

La DGI rappelle que «les immeubles affectés à l’exploitation propre d’une société s’entendent exclusivement des immeubles affectés de manière permanente à sa propre exploitation», excluant ainsi toute flexibilité dans la qualification des stocks.

Cette précision a un enjeu juridique majeur : elle rend inéluctable l’inclusion des stocks immobiliers dans le calcul du seuil des 50%, transformant potentiellement le statut fiscal de la société. Par exemple, une société dont les stocks représenteraient 60% de l’actif brut serait automatiquement classée SPI, entraînant une fiscalité alourdie sur les cessions de titres. Une distinction qui impose aux promoteurs une vigilance accrue dans la gestion de leur bilan, où la simple comptabilisation d’un immeuble en stock peut désormais déclencher des conséquences disproportionnées en matière de coûts fiscaux et de stratégie patrimoniale.

Implications pour les promoteurs immobiliers: vigilance accrue sur la structure de l’actif

Au vu de ce qui précède, les promoteurs immobiliers doivent désormais repenser leur gestion financière et comptable pour anticiper le risque de basculement en statut de SPI. Un projet immobilier d’envergure, en augmentant la part des stocks dans l’actif brut, peut facilement dépasser le seuil des 50%, transformant une société ordinaire en SPI. Une situation qui impose une révision stratégique de la structure du bilan, visant à équilibrer la proportion entre les stocks immobiliers et d’autres actifs (liquidités, équipements, créances).

Investisseurs et actionnaires : risque fiscal et due diligence renforcée

Pour les investisseurs et actionnaires, la qualification de SPI introduit un risque fiscal substantiel lors de l’acquisition ou de la cession de participations. Une due diligence fiscale approfondie devient indispensable pour vérifier le statut de la société cible, notamment en analysant la composition de son actif brut à l’ouverture de l’exercice. Toute omission ou erreur d’évaluation pourrait entraîner des redressements imprévus, grevant la rentabilité de l’opération.

Adaptation des méthodologies pour les conseils fiscaux et comptables

Pour leur part, les experts-comptables et fiscalistes sont confrontés à un impératif d’adaptation de leurs pratiques. Ils doivent affiner les méthodes d’évaluation de l’actif brut, en calculant avec précision la part des stocks immobiliers à chaque ouverture d’exercice, et en anticipant les fluctuations susceptibles de déclencher le statut de SPI.

Parallèlement, «leur rôle consiste à recommander des restructurations juridiques préventives, telles que la scission de sociétés ou la création de filiales dédiées aux actifs non immobiliers, afin d’isoler les stocks et de maintenir la part des immeubles en deçà des pourcentages», nous dit un analyste.

Une approche proactive qui nécessite une collaboration étroite avec les services juridiques et une maîtrise des montages complexes.

Clarification des pratiques pour les notaires et professionnels des transactions

Les notaires et intermédiaires en transactions immobilières voient leur responsabilité renforcée dans la vérification du statut de SPI des sociétés vendeuses. Ils gagneraient à intégrer systématiquement cette analyse dans leurs procédures de validation des actes de cession, en exigeant des documents comptables récents et une attestation sur l’honneur concernant la composition de l’actif.

Une erreur d’interprétation, comme la confusion entre stocks et immeubles d’exploitation, pourrait entraîner des redressements fiscaux massifs pour les parties, ainsi que des litiges en responsabilité professionnelle. Egalement, cette évolution impose, pourquoi pas, une mise à jour des contrats types et des clauses de garantie pour couvrir spécifiquement le risque SPI.

Équilibre entre fiscalité et compétitivité

La clarification apportée par la DGI, bien que renforçant la cohérence du régime fiscal des SPI, soulève des interrogations sur son impact sur la compétitivité du secteur immobilier marocain. En alignant le traitement des promoteurs immobiliers sur celui des sociétés à prépondérance immobilière classiques, la décision instaure une rigueur fiscale que l’on pourrait saluer pour son équité, en évitant les contournements par le biais de la comptabilisation en stock.

Toutefois, cette uniformisation pourrait pénaliser les PME et les promoteurs émergents, dont le modèle économique repose principalement sur des actifs immobiliers temporaires. Pour ces structures, dont le bilan est souvent dominé par des stocks, le risque de franchir le seuil des 50% est élevé, les exposant à une fiscalité dissuasive et à des difficultés accrues de financement, les investisseurs étant réticents face aux risques fiscaux.

Disons qu’à long terme, cette mesure pourrait contraindre les acteurs à restructurer leur bilan en diversifiant leurs actifs (acquisition de titres financiers, développement de services annexes) ou à recourir à des montages juridiques fragmentés, comme la création de sociétés écrans dédiées à chaque projet, augmentant ainsi la complexité administrative et les coûts opérationnels.

Si l’objectif de transparence fiscale est atteint, l’équilibre avec la compétitivité du secteur reste fragile, nécessitant un dialogue continu entre régulateurs et professionnels pour éviter un ralentissement des investissements dans un segment clé de l’économie marocaine.

Une clarification salutaire, mais des défis opérationnels

La réponse de la DGI met fin à une ambiguïté persistante, mais elle exige des acteurs une adaptation rapide. Pour les promoteurs, l’enjeu est désormais de maintenir un équilibre délicat entre croissance opérationnelle et seuil fiscal critique des 50%.

Les professionnels du droit et de la fiscalité devront jouer un rôle clé dans l’accompagnement de ces transitions, sous peine de voir des projets immobilisés par des contraintes réglementaires imprévues.

En définitive, cette décision illustre la tension entre transparence fiscale et flexibilité économique, un équilibre que les réformes futures devront préserver pour soutenir un secteur immobilier vital pour l’économie marocaine.

Bilal Cherraji / Les Inspirations ÉCO