Covid, inflation, pertes d’exploitation…c’est le printemps pour la fonction gestion des risques !

Ces dernières années ont été marquées par des évolutions dans les domaines économique, réglementaire, climatique, numérique et géopolitique. L’ensemble des secteurs, y compris le milieu assurantiel, ont dû s’adapter. Dans un tel contexte, la fonction gestion des risques se voit de plus en plus sollicitée.

Crise du Covid-19 et des matières premières, perturbation des flux de transports maritimes, hausse du prix du baril de pétrole… Avec la succession des crises, les entreprises sont confrontées à des problématiques de plusieurs ordres : gestion du personnel, pertes d’exploitation, hausse des frais et taxes, baisse de la sinistralité pour certaines, hausse de l’inflation, retards de livraison et dans la réalisation de travaux… Autant dire que ces dernières années sont synonymes de bouleversements en matière de risques.

Dans les organismes d’assurances, la fonction gestion des risques est de plus en plus sollicitée. Souvent reléguée au respect des obligations réglementaires imposées par le régime prudentiel Solvabilité 2, elle retrouve, avec l’enchaînement des crises, une nouvelle légitimité : celle de mieux prévoir les scénarios de crise.

C’est dans ce contexte que les experts du cabinet Actuelia livrent leur approche et les bonnes pratiques d’anticipation et de maîtrise des risques émergents à adopter.

Pour Louis-Anselme de Lamaze, associé au sein du cabinet d’Actuaire Conseil Indépendant Actuelia, l’année 2022 doit être l’occasion d’anticiper les crises de demain en se préparant au mieux aux situations de crise relevées plus haut.

«Il s’agira ainsi d’accroître la culture du risque en réfléchissant à des plans d’anticipation de crise afin de définir en amont les process à mettre en œuvre, le cas échéant ; de renforcer les opérations de prévention en se basant sur l’expérience et les données de marché ; de s’assurer de la limite des garanties des contrats d’assurance et de leur cohérence avec l’appétence au risque déclaré par l’organe d’administration, de gestion et de contrôle, garant de la gestion saine et prudente de l’activité assurantielle».

Et d’ajouter : «L’année 2022 doit également permettre d’affiner et de définir de manière opérationnelle ses budgets risques afin de donner une ligne directrice aux différentes directions et d’assurer la cohérence de ces éléments avec les politiques écrites», souligne l’analyste.

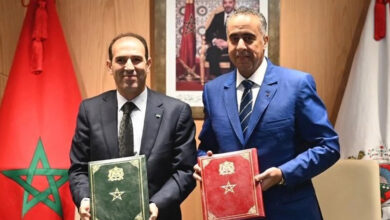

Pour se faire une idée plus nette de qui est Actuelia, il faudrait garder à l’esprit qu’en mars dernier, l’Autorité de contrôle marocaine (ACAPS) a choisi ce cabinet pour la dernière phase de la réforme SBR. Entendez par là, Solvabilité basée sur les risques.

En effet, l’ACAPS poursuit, avec le secteur des assurances, les travaux de mise en place du nouveau cadre prudentiel Solvabilité basée sur les risques (SBR). Après l’achèvement de la 1re étude d’impacts quantitative (EIQ1), une 2e étude (EIQ2) a été menée. S’agissant du pilier 2, les dispositions relatives à la gouvernance sont en cours de déploiement selon une approche progressive et les travaux de conception du pilier 3 -portant sur les reportings- se poursuivent.

Les risques émergents

Ces dernières années ont été marquées par des évolutions dans tous les domaines: économique, réglementaire, climatique, numérique ou géopolitique. L’ensemble des secteurs, y compris le milieu assurantiel, ont dû s’adapter.

Dans un tel contexte, il revient à la fonction gestion des risques des organismes d’assurances d’anticiper au mieux de tels événements et de les préparer aux éventuelles conséquences, en déployant des plans d’action efficaces. Dans leur cartographie 2022, des Associations de professionnels de la réassurance, notamment l’APREF en France, ajoutent le risque de catastrophes naturelles exceptionnelles et celui de la maîtrise des algorithmes dans la liste des risques émergents.

Pour les analystes d’Actuelia, «incorporer la notion de probabilité de survenance à un horizon temporel donné permet aux managers de risques de mieux aiguiser leur réflexion vis-à-vis du risque». Dans le cas où des données sont présentes, «des modèles de distribution mathématiques, accordant une plus grande probabilité d’occurrence aux évènements extrêmes, peuvent être privilégiés». Et dans le cas où les risques apparaissent peu quantifiables, «une approche par scénario doit être privilégiée».

Les limites de l’approche traditionnelle dans le secteur de l’assurance

Pour répondre au besoin de mesure des risques, la fonction de gestion de risques dispose de plusieurs outils : approche coût x fréquence, réflexions SWOT, ou encore des formules standards. Mais également, la prise en compte des risques propres à l’organisme et des tests de résistance sont réalisés, a minima annuellement, dans le cadre du processus «ORSA».

L’Own Risk and Solvency Assessment (ORSA) est le processus d’évaluation interne des risques et de la solvabilité qui met en perspective les décisions stratégiques de l’entreprise, sa gestion du risque et son besoin en capital pour respecter les exigences de solvabilité.

L’objectif étant de mesurer le Besoin global de solvabilité, assurer le respect permanent des exigences réglementaires et la pertinence de la formule standard. Mais dans un monde où les risques émergent de plus en plus, l’approche traditionnelle est-elle suffisante ? Heureusement que l’accroissement des capacités d’analyse et de modélisation a conduit à la création de nouveaux produits d’assurance.

Ces derniers permettent d’appréhender les risques émergents qui touchent des domaines où l’assurance traditionnelle n’apporte pas de réponses suffisantes et adaptées. En la matière, l’assurance indicielle, ou paramétrique, est un type d’assurance basé sur un paramètre objectivable comme, par exemple, un indice. Concrètement, dès le franchissement d’un certain seuil sur l’échelle de l’indice, un montant forfaitaire, fixé contractuellement, est reversé.

Exemple est donnée pour l’Assurance indexée sur les rendements dans le secteur agricole. Soulignons, par ailleurs, que l’assurance indicielle s’étend à d’autres domaines que l’agriculture, notamment la couverture du risque d’annulation dans le secteur du voyage en cas de tempêtes et précipitations, les délais non tenus dans le secteur de la construction pour risques climatiques divers, ou encore l’atteinte aux rendements d’un centre photovoltaïque ou parc éolien par manque de soleil/vent dans le secteur des énergies renouvelables.

Risk Manager: Le rôle de la fonction est plus que conforté par le contexte particulièrement instable

L’entrée en vigueur en 2016 du régime prudentiel Solvabilité 2 s’est traduite par la mise en place de quatre fonctions clés chez les assureurs : gestion des risques, vérification de la conformité, audit interne et actuariat.

Cependant, le contour de l’activité de gestion des risques reste méconnu. Si l’année 2020, marquée par la crise sanitaire, en a souligné l’importance, des marges de progression subsistent. Elles concernent, notamment, une plus large diffusion de la culture risques en interne, ainsi que l’extension du nombre de risques spécifiques cartographiés.

Profil du risk manager

Appelé à définir la structure du dispositif de gestion des risques, à diffuser la culture du risque au sein de l’organisme et à évaluer les risques en donnant son appréciation, le risk-manager doit déterminer les risques naissants et comment s’y préparer afin d’accroître la résilience de son organisme. Dans les organismes non-assurantiels, le poste de risk manager est assuré par différents types de profils. Selon le Baromètre 2019 du Risk Manager de PwC, celui-ci peut être un ingénieur ou un actuaire. Donc, un profil qui manie des chiffres et des probabilités. Mais pas que !

Puisque le baromètre révèle qu’environ 30% ont des profils de gestionnaires et 15% des profils juridiques. Les profils ayant suivi des formations spécifiques à la gestion du risque représentent environ 7% des risk managers. Environ 4% manient un peu plus la science politique ou même l’assurance. Ce qui démontre finalement que tous les profils peuvent entrer dans le cadre de cette problématique.

Toutefois, il faudrait noter que la variété de ces profils dépend des objectifs de l’entreprise. Les profils juridiques sont plus sollicités par une entreprise soumise à plus de risques juridiques. Dans le secteur de l’assurance, les compétences nécessaires pour répondre à cette problématique sont des ingénieurs, voire actuaires, pour mesurer le risque, et l’évaluer.

Les exigences de compétences attendues de la fonction de risk manager figurent dans les textes d’orientation de la directive solvabilité 2, selon laquelle on peut avoir une compétence d’une dizaine d’années dans un organisme d’assurance de taille importante ou bien une expérience dans le conseil, dans le commissariat aux comptes, dans le contrôle interne.

En définitive, en assurance, l’on attend de la fonction de gestion de risques d’avoir une vision transverse des risques. L’enjeu étant de «parler» avec les différents services pour adapter au mieux le système de gestion des risques de l’organisme d’assurance..

Modeste Kouamé / Les Inspirations ÉCO